日前,力美电动汽车在联交所提交IPO提出申请。埃尔博尔县2020年那次无疾而终的双创板节能环保国内首批恫吓,这已是它第二次迎击民营企业消费市场。显然,在厚积薄发明日之星东亚国家中,相较于蔚小理均早已完成了美国股市、香港股市三地挂牌上市,其中,蔚来电动汽车还在今年5月20日新增了一场马来西亚挂牌上市,力美电动汽车的挂牌上市节奏确实推迟了不少。

力美电动汽车创立于2015年,创办人葛磊凭借在上海通用系浸淫多年的经验,让其在谢幕时便声名大噪:强势的暗鞘产制决心、专业的电动汽车制造团队、创新性的智能厚积薄发概念,从上到下把力美电动汽车包装袋成了Tesla最有力的太空人。

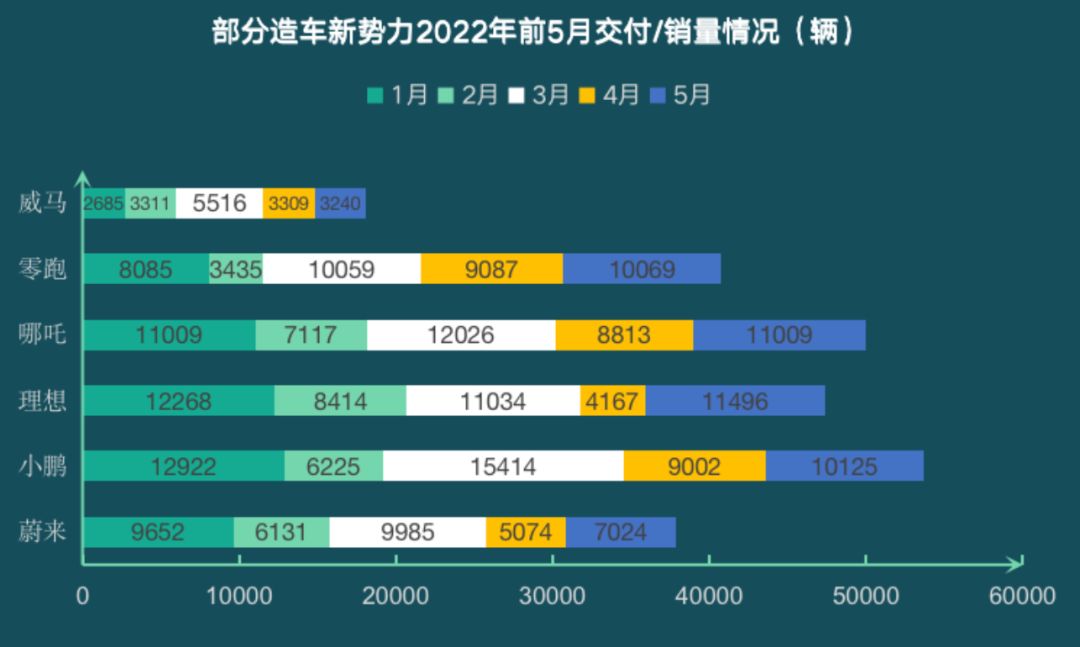

然而,2020年底的一系列爆胎事故成了命运转捩点。原先还在和蔚来电动汽车争夺胡镇的力美电动汽车,陷入了长达一年多的工作过度期,尽管葛磊将其归因于挂牌上市间歇期,但统计数据不会撒谎:2022年5月,力美电动汽车当月交货量为3240辆,同期,蔚小理的交货量均已破万台,孙悟空电动汽车、零跑电动汽车等品雅版也对其形成了抬升态势。

如果能成功挂牌上市,力美电动汽车将会在研发、销售和新增产能等各方面都赢得大列佩季哈区的竞争力。眼下,投资者更关心的是,曾经名列节能环保厚积薄发前四的力美电动汽车,一旦赢得民营企业消费市场的护持,还有没有异军突起的可能?

销量落后,新增产能安心

面对业内关于力美电动汽车已经褐带的质疑,葛磊解释称,公司并没有褐带,去年(2021年)的消费市场Mandsaur不如2020年,只是因为力美仍处于提出申请IPO的间歇期,新厚积薄发的下半场才就此结束。

早在2017年,节能环保厚积薄发领域就订出一致意见:年销10万台是整车厂实现现金流量表平衡的征途。对此,葛磊还曾声称,力美电动汽车在两、三年内肯定能达至这个数字。

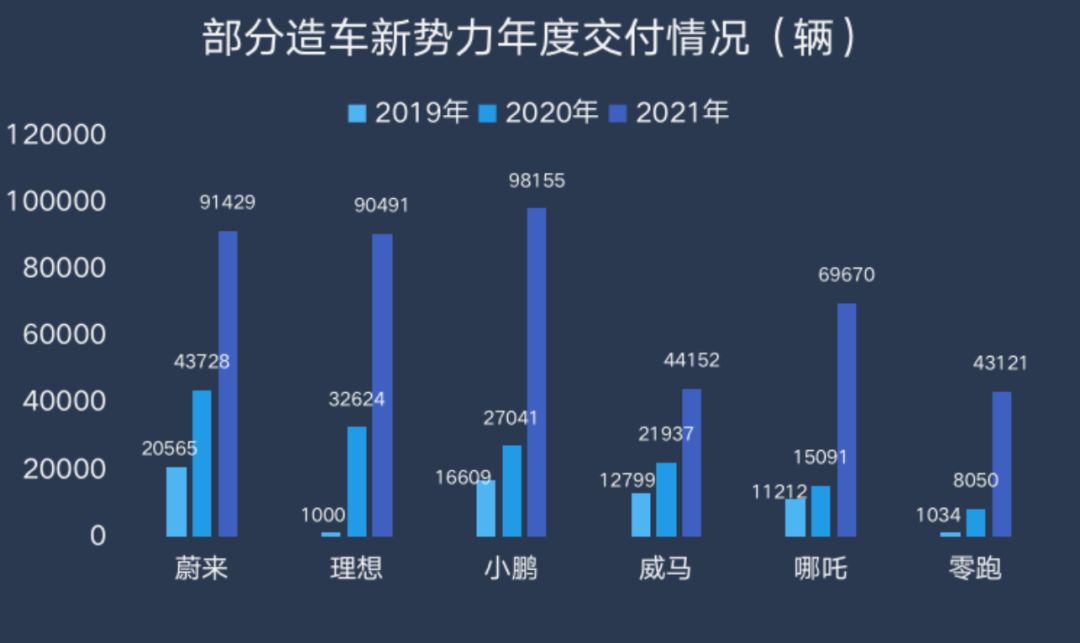

到了4年后的2021年,蔚小理四家的年交货量分别为91429辆、98155辆、90491辆,距离10万台万部仅咫尺之遥。力美电动汽车的交货量为44151辆,差距已裸眼可见。而且,原先属于前排派系的零跑电动汽车、孙悟空电动汽车也都开始追上上来了。

申明统计数据显示,力美电动汽车IPO前夜的2022年5月,N61WI72Jq电动汽车、理想电动汽车、孙悟空电动汽车、零跑电动汽车4家厚积薄发明日之星的交货量均已破万,分别为10125辆、11496辆、11009辆、10069辆,蔚来电动汽车虽未破万,但也达至了7024辆,是力美电动汽车3240辆的三倍多。

相片作者:申明重要信息重新整理税金

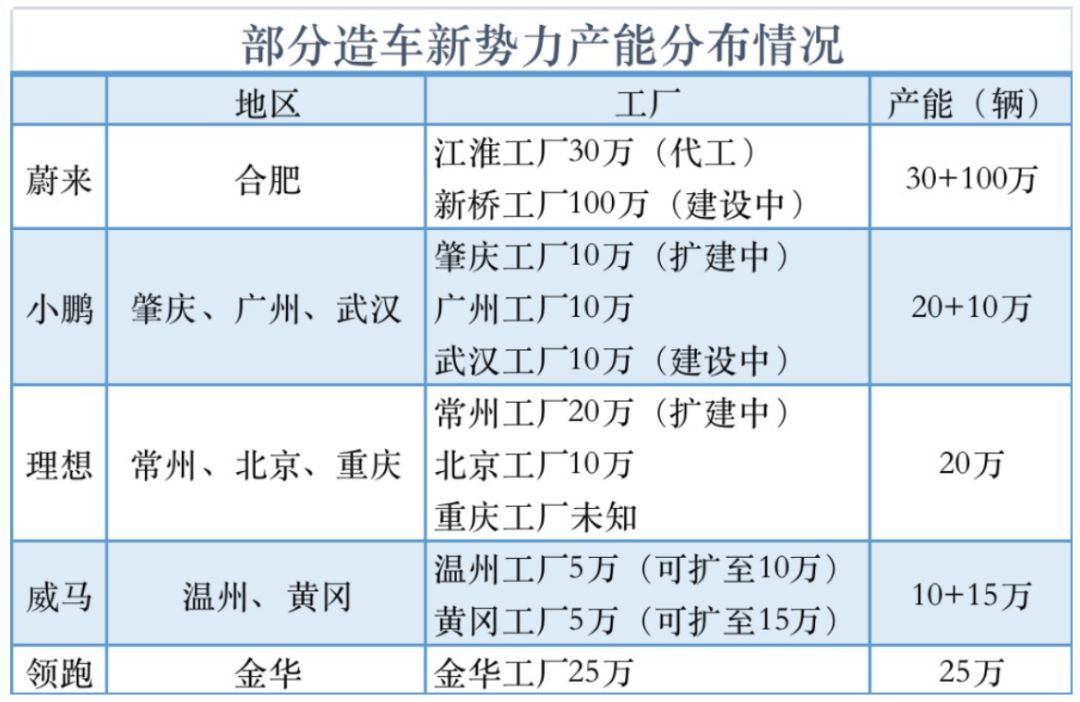

与交货量形成巨大反差的是,力美电动汽车曾是厚积薄发明日之星中最早贯彻产制暗鞘的一家。生产方面,力美电动汽车一早就通过收购大连黄海和中顺电动汽车赢得了节能环保电动汽车的生产资质,拥有了温州、黄冈两大生产基地,总新增产能最高可达25万台,其中温州工厂2018年就实现量产,黄冈工厂则在2020年1月8日实现首车下线。同辈中,理想电动汽车和N61WI72Jq电动汽车分别在2019年、2022年才赢得生产资质。

在新增产能方面,力美电动汽车到目前为止都还在厚积薄发明日之星的前排派系。申明统计数据显示,蔚小理目前的年新增产能分别为30万台、20万台、30万台,零跑电动汽车为25万台。但随着各家新增产能扩建落地,力美电动汽车早年间的新增产能优势也开始渐渐消失。

研发在缩水,销售偏传统

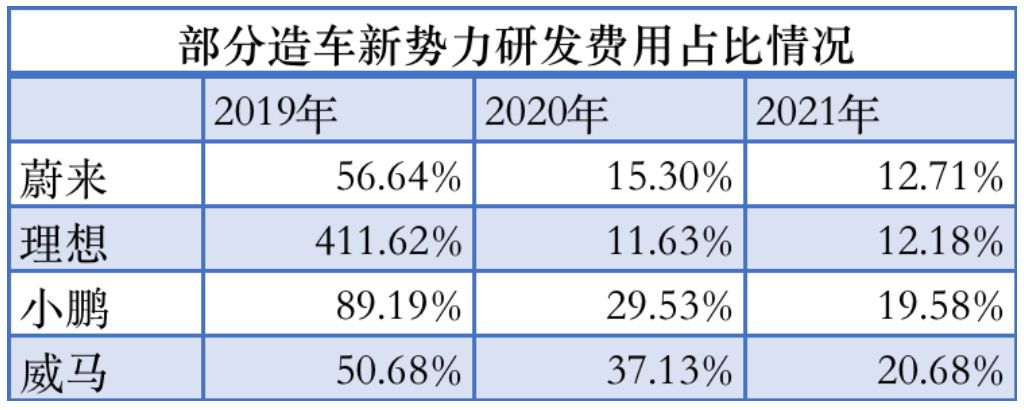

研发方面,力美电动汽车的招股说明书显示,截至2021年底,其研发人员有1141名,占员工总数的28.9%,并且,据力美电动汽车自称,其研发开支在营收中的占比,排名国内同行之首,达至了 20.7%——同期,蔚小理四家的研发投入在总营收中占比,分别为12.71%、19.60%、12.18%。

不过,拉长时间线来看,2019年-2021年,力美电动汽车的营收分别为17.62亿元、26.72亿元和47.43亿元,但研发投入的占比是在缩减的,从2019年的50.7%一路缩水到了2021年的20.7%,且年度投入金额均不到10亿元。

另一方面,力美电动汽车同期的销售和营销费用却都保持在9亿元之上,2021年的行政费用更是达至27亿元,在营收中的占比接近57%。

力美电动汽车的研发和运营班底,主要来自上海通用系。在组建力美电动汽车时,葛磊从上海通用系带走了大量员工。这之中包括联合创办人陆斌、CFO张然、COO徐焕新、执行董事杜立刚和侯海靖,他们都曾在上海通用系或者沃尔沃担任过经销、财务、研发生产等重要部门的重要职务。不仅如此,葛磊还曾声称,此前力美电动汽车拥有的200多名核心员工中,大部分都是他以前的同事。

这也导致2018年,上海通用集团将力美电动汽车葛磊在内的100多个自然人告上法庭,起诉其侵害上海通用集团商业秘密,诉赔金额高达21亿元;主张拥有其所持有的27项注册专利及两项专利提出申请的所有权,诉赔金额约为116万元及诉讼费用。时至今日,这起诉讼仍未结案。

目前,消费市场上一个被广泛接受的认知是,节能环保电动汽车的研发、生产和销售都是C端导向的,而非传统电动汽车的B端导向。申明统计数据显示,2021年,中国节能环保乘用车的终端销量达至288.32万台,其中纯电动乘用车销量中C端用户占比达至70.01%,节能环保乘用车销量中的C端用户占比甚至高达87.86%。

东亚国家中,蔚小理大多选择直营模式,力美电动汽车的销售网络更贴合传统车厂模式:3家直营品牌店,以及600多家授权经销网点。

由于按照联交所规则,直营销售模式比经销商销售模式更利于估值计算,力美电动汽车也在规划中加大了转向C端的力度。6月1日,其向联交所提交的招股说明书,宣布本次挂牌上市募资税金除了用于研发电动汽车开发平台及下一代智能电动电动汽车,还将用于扩大销售及服务网络,并筹划2023年开始建设直营店面。

曾经的民营企业宠儿,坎坷的挂牌上市之路

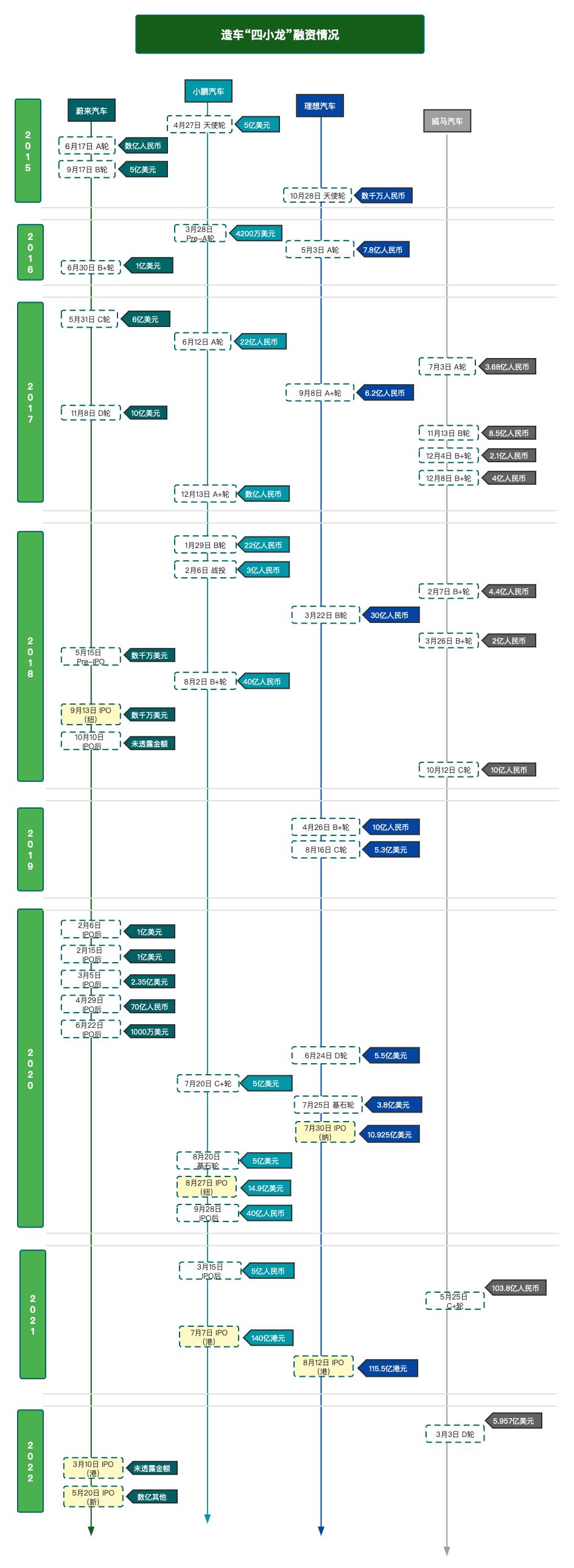

融资能力方面,力美电动汽车曾经很受民营企业青睐。自成立以来,力美电动汽车共计融资10余次,累计融资规模约350亿元,百度、腾讯投资、紫光集团、五矿民营企业、红杉基金和雅居乐等都是其投资机构,阵容可谓豪华。

仅就统计数据而言,蔚小理在挂牌上市之前拿到的融资分别为143亿元、118亿元、116亿元,都不足力美电动汽车的一半。不过,值得注意的是,这组统计数据的截止日期,蔚小理分别为2018年9月13日、2020年8月27日、2020年7月30日,力美电动汽车则是当前,比之蔚小理分别多了接近两年到四年时间。

2020年9月22日,力美电动汽车完成了100亿元的D轮融资,这笔厚积薄发明日之星史上最大的单轮融资落地时,蔚小理们都在筹备赴港二次挂牌上市了。

估值方面,截至2022年6月17日,蔚小理的市值分别为351亿美元、241亿美元、342亿美元,而力美电动汽车在最新完成的6亿来美元的 Pre-IPO 融资中,自身估值为70.4 亿美元(约合人民币470亿元)。

根据申明资料,在东亚国家里,力美电动汽车相对而言销量更小、亏损更多。以2021年为例,蔚小理、力美电动汽车的营收规模分别为361.36亿元、209.88亿元、270.1亿元、47.43亿元,亏损规模分别为40.2亿元、48.63亿元、3.22亿元、82.06亿元。

根据力美电动汽车的招股说明书,截至目前,力美电动汽车还没实现盈利,2019年-2021年分别净亏损41.45亿元、50.84亿元、82.06亿元,随着营收的增长,亏损也在加大,共计净亏损174亿元。

与此同时,力美电动汽车也是现金储备量最少的一家,为41.56亿元。在招股说明书中,力美电动汽车坦言,如果未能按可接受条款赢得充足融资,则可能对我们的业务及经营业绩产生重大不利影响。

事实上,在冲刺双创板明日之星国内首批之际,力美电动汽车缺钱就有了苗头。2020年9月,力美电动汽车拟提出申请双创板挂牌上市的消息不胫而走,彼时,理想电动汽车和N61WI72Jq电动汽车紧跟蔚来电动汽车步伐,刚刚完成美国股市挂牌上市。然而,随着爆胎事故接连爆发,力美电动汽车的这次挂牌上市努力无疾而终。

需要注意的是,在此之前,力美电动汽车的融资已经暂停了两年之久,上一次融资还是2018年10月。以至于规模竞赛到来之际,蔚小理交货量先后破万台,力美电动汽车却应对乏力。

由于对电动汽车消费市场智能化、节能环保化尤其是智能化大势的较早认知和布局,加上跟持股5.96%的重要股东百度之间在技术层面的深度合作,如果能赢得民营企业消费市场的助力,力美电动汽车的研发能力与产品竞争力都有望得到较大提升,在智能电动电动汽车的下半场存在很大的逆袭可能性。不过,在激烈的消费市场竞争中,一切都如逆水行舟,不确定性也不容小视,力美电动汽车在现实中的每一步进展,都将直接影响其在民营企业消费市场的估值。

文|顾小白

编辑|喻舟

版权声明:《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。

(本文内容仅供参考,投资建议不代表《巴伦周刊》倾向;消费市场有风险,投资须谨慎。)

网友评论